บัตรเครดิตใบแรก เลือกยังไงให้คุ้มและตรงใจที่สุด

วันนี้เราจะพาไปเลือกบัตรเครดิตที่เหมาะสำหรับการเป็นใบแรกเพื่อนๆเด็กจบใหม่เพิ่งเริ่มวัยทำงานคงกำลังมองหาบัตรเครดิตใบแรกกันใช่หรือไม่ แต่หลายคนประสบกับปัญหาไม่รู้จะสมัครบัตรเครดิตใบแรกอย่างไรดี? เพราะผลิตภัณฑ์บัตรเครดิตก็มีให้เลือกมากมายที่ออกแบบมาเพื่อตอบโจทย์กับไลฟ์สไตล์ต่าง ๆไม่ว่าจะเป็นบัตรที่เน้น เครดิตเงินคืน, สะสมแต้ม หรือส่วนลดร้านอาหารต่าง ๆ

เราจึงนำเทคนิคดีๆ ในการเริ่มต้นทำบัตรเครดิตใบแรกให้เป็นเรื่องง่ายรับรองว่าอ่านบทความนี้จบเลือกบัตรเครดิตได้ตรงใจคุณ จนแทบไม่ต้องพกพาเงินสดเลย

ทำไมต้องให้ความสำคัญกับบัตรเครดิตใบแรก

บัตรเครดิตใบแรกมีความสำคัญมากกว่าที่คิด เพราะเป็นประตูไปสู่การขอสินเชื่อในอนาคต อย่างที่เพื่อน ๆ ทราบดีว่าเวลาสถาบันการเงินจะอนุมัติสินเชื่อจำเป็นต้องตรวจเช็กประวัติหนี้สินย้อนหลังผ่านระบบของเครดิตบูโร หากไม่เคยมีประวัติเครดิตเลย การอนุมัติสินเชื่อหรือการทำบัตรเครดิตใบแรกจะเป็นเรื่องยากขึ้นมาทันที ถึงแม้ว่าจะเป็นคนมีวินัยการเงินที่ดีมาก และมีเงินเก็บสม่ำเสมอในทุกเดือน

เลือกบัตรเครดิตใบแรก ต้องเตรียมตัวยังไง

ขั้นตอนและวิธีการสมัครบัตรเครดิตใบแรกไม่ยุ่งยาก ก่อนอื่นเลยให้ตรวจสอบคุณสมบัติเบื้องต้นว่ามีเงินเดือน, อายุ หรือประวัติการทำงานตรงตามที่สถาบันการเงินกำหนดหรือไม่ โดยเฉพาะเงินเดือนสำคัญมาก ถ้าไม่ถึงขั้นต่ำตามเกณฑ์ที่กฎหมายกำหนดยังไงก็สมัครบัตรเครดิตใบแรกไม่ผ่านเพราะสถาบันการเงินมองแล้วว่าอนุมัติไปมีโอกาสเป็นหนี้เสียสูงมาก

เมื่อแน่ใจว่าคุณสมบัติผ่านแน่นอน ให้เพื่อน ๆ ศึกษารายละเอียดเอกสารที่ต้องใช้ให้ดี และแต่ละสาขาวิชาชีพมีความยากง่ายในการเตรียมเอกสารไม่เหมือนกัน แต่อาชีพที่ได้รับเงินเดือนสม่ำเสมอมีแนวโน้มสมัครบัตรเครดิตใบแรกผ่านง่ายกว่า

คุณสมบัติที่ผู้จะสมัครบัตรเครดิตใบแรกต้องมี

คุณสมบัติของผู้เริ่มต้นทำบัตรเครดิตใบแรกมี ดังนี้

- อายุระหว่าง 20 - 70 ปี

- เงินเดือน 15,000 บาทขึ้นไป

- ทำงานตั้งแต่ 4 - 6 เดือนขึ้นไป (ขึ้นอยู่กับเงื่อนไขของสถาบันการเงินกำหนด)

เอกสารที่ต้องใช้ในการสมัครบัตรเครดิตใบแรก

อย่างที่กล่าวไปข้างต้นว่าเอกสารที่ใช้ในการสมัครบัตรเครดิตใบแรกของแต่ละสาขาวิชาชีพไม่เหมือนกัน ซึ่งเพื่อน ๆ สามารถตรวจสอบรายละเอียดของเอกสารที่ใช้ในการสมัครบัตรเครดิตตามลิสต์ต่อไปนี้ได้เลย

1. พนักงานประจำ

- สำเนาบัตรประชาชน

- หนังสือรับรองเงินเดือน

- สำเนาบัญชีธนาคารย้อนหลัง 3 - 6 เดือน

- สำเนาทะเบียนบ้าน

2. เจ้าของกิจการ

- สำเนาบัตรประจำตัวประชาชน

- สำเนาบัญชีธนาคารย้อนหลัง 6 เดือน

- สำเนาหนังสือรับรองการจดทะเบียนการค้า

- บัญชีเดินธนาคารที่ใช้ในธุรกิจ ย้อนหลัง 6 เดือน

- สำนาทะเบียนบ้าน

3. ฟรีแลนซ์

- สำเนาบัตรประจำตัวประชาชน

- สำเนาบัญชีธนาคารผู้สมัครย้อนหลัง 6 เดือน

- หนังสือรับรองการหักภาษี ณ ที่จ่าย

- สำเนาทะเบียนบ้าน

- เอกสารอื่นๆ ตามที่สถาบันการเงินกำหนด

สำหรับฟรีแลนซ์การยื่นสมัครบัตรเครดิตใบแรกอาจยุ่งยากกว่าอาชีพอื่นเล็กน้อย เพราะไม่มีรายได้ประจำที่แน่นอน จึงควรเตรียมเอกสารแสดงที่มาของรายได้เพิ่มเติม เพื่อประกอบการสมัครบัตรเครดิตใบแรก เช่น หนังสือสัญญาจ้างงาน หรือ บัญชีเงินฝากที่ใช้ค้ำประกัน เป็นต้น

ขอวงเงินบัตรเครดิตใบแรกได้เท่าไหร่?

ผู้สมัครบัตรเครดิตใบแรกอาจสงสัยว่า วงเงินของบัตรเครดิตนั้นคืออะไร? คำตอบก็ไม่ยาก วงเงินบัตรเครดิต คือ จำนวนเงินที่บัตรใบนั้นอนุญาตให้คุณใช้จ่ายตามยอดที่สถาบันการเงินกำหนด เช่น บัตรเครดิตใบหนึ่งกำหนดวงเงิน 27,000 บาท หมายความว่าไม่ว่าจะกดเงินสด หรือรูดซื้อของรวมกันแล้วสูงสุดไม่เกิน 27,000 บาท เกินกว่านี้จะใช้บัตรเครดิตไม่ได้

แต่วงเงินของบัตรเครดิตใบแรกจะยังไม่สูง ส่วนหนึ่งเพราะสถาบันการเงินก็ต้องการเห็นพฤติกรรมการใช้จ่ายของเพื่อน ๆ ด้วย ถ้าเครดิตทางการเงินดี จ่ายยอดตรงกำหนด ไม่ชำระขั้นต่ำ สถาบันการเงินก็อาจเสนอเพิ่มวงเงินบัตรเครดิตให้ในอนาคต

ส่วนวงเงินของบัตรเครดิตใบแรกจะอยู่ในช่วงที่สถาบันการเงินกำหนดให้ ดังนี้

- เงินเดือน 15,000 - 30,000 บาท จะได้วงเงินไม่เกิน 1.5 เท่าของเงินเดือน เท่ากับขอวงเงินได้สูงสุด 45,000 บาท

- เงินเดือน 30,000 – 50,000 บาท จะได้วงเงินไม่เกิน 3 เท่าของเงินเดือน เท่ากับขอวงเงินได้สูงสุด 150,000 บาท

- เงินเดือน 50,000 บาทขึ้นไป จะได้วงเงินไม่เกิน 5 เท่าของเงินเดือน เท่ากับขอวงเงินได้สูงสุด 250,000 บาท

เทคนิคการเลือกบัตรเครดิตใบเเรก ให้เหมาะกับเรา

หลังจากเพื่อนๆ ได้ทราบข้อมูลไปเบื้องต้นกันแล้วว่าการทำบัตรเครดิตใบแรกต้องเตรียมพร้อมอย่างไร และต้องขอเอกสารอะไรบ้าง? และกำลังสับสนว่าต้องเลือกบัตรเครดิตใบแรกที่ใช่อย่างไรดี มาหาคำตอบกันได้เลย

1. เลือกตามไลฟ์ สไตล์

สำหรับบัตรเครดิตสายนี้จะเน้นตอบโจทย์ไลฟ์สไตล์ที่คุณชื่นชอบเป็นหลัก เพราะจะให้คะแนนเครดิตเงินคืน และแต้ม Reward ตามการใช้จ่ายในหมวดที่เกี่ยวข้อง ถ้าใช้นอกหมวดก็จะไม่ได้รับสิทธิประโยชน์ใด ๆ ดังนั้นก่อนเลือกทำบัตรเครดิตใบแรก แนะนำให้เพื่อน ๆ ลองสำรวจไลฟ์สไตล์ตัวเองก่อนเป็นอันดับแรก

-

สายท่องเที่ยว

ใครเดินทางต่างประเทศบ่อยจะเจอคำนี้ “สะสมไมล์” กับ “Lounge” ซึ่งเป็น Wording ของบัตรสายท่องเที่ยว คำว่าสะสมไมล์ คือ การนำระยะการเดินทางหน่วยไมล์มาใช้เป็นแต้มของบัตรเครดิต เมื่อจำนวนแต้มถึงตามที่กำหนด ก็อาจได้ตั๋วพิเศษ หรืออัปเกรดชั้นโดยสารให้ชีวิตหรูดูแพงขึ้นไปอีก

ส่วน Lounge คือ ห้องรับรองของสายการบิน ใครได้ไปนั่งในห้อง Lounge ต้องกินให้คุ้มนะ เพราะอาหารอร่อยมาก แถมวิวและบรรยากาศก็สวยสุด ๆ เหมาะแก่การถ่ายรูปลงไอจีรอเครื่องออกได้เลย

-

สายกิน

บัตรสายกินดูง่ายนิดเดียว เจอคำว่า “ร้านอาหาร” “ชาบูปิ้งย่าง”โผล่มาเมื่อไหร่ ร้อยทั้งร้อยคือบัตรสายกิน และสิทธิประโยชน์ของบัตรกลุ่มนี้ก็ชวนให้น้ำหนักขึ้นเอาเรื่องอยู่นะ เช่น มา 4 จ่าย 2 หรือ รับประทานเมนูพิเศษเมื่อรูดบัตรของสถาบันการเงินที่กำหนด

-

สายช้อปปิ้ง

ถ้าเจอบัตรเครดิตที่เปิดตัวมาด้วยสโลแกน “ซื้อแล้วรับแต้มเพิ่มคูณ X เท่า” มั่นใจได้เลยเป็นบัตรของขาช็อปแน่นอน แต่ต้องช็อปให้ตรงกับหมวดที่กำหนดด้วยนะ ไม่อย่างนั้นอดได้แต้มเพิ่ม

-

สายเติมน้ำมัน

เป็นบัตรเครดิตเติมน้ำมันที่เน้นเติมน้ำมันในปั๊มที่เข้าร่วมรายการ ซึ่งเพื่อน ๆ จะได้สิทธิพิเศษ เช่น รับส่วนลด หรือเครดิตเงินคืนตามเงื่อนไขที่กำหนด และอาจใช้แต้มของบัตรไปซื้อสินค้าอื่น ๆ ได้เช่นกัน

2. เลือกตามประเภทของบัตร

ผู้สมัครบัตรเครดิตใบแรกหรือผู้ทำบัตรเครดิตใบแรกต้องรู้จักกับประเภทของบัตรด้วย ซึ่งแต่ละแบบให้สิทธิประโยชน์ไม่เหมือนกัน โดยแบ่งได้เป็น 2 กลุ่มหลักๆ ได้แก่

-

Cash Back

ใครเป็นสายประหยัดตั้งเป้าเก็บเงินทุกเดือน ต้องไม่พลาดกับการใช้บัตรเครดิตใบแรก ที่เน้น Cash Back บัตรเครดิตแนวนี้จะให้เครดิตเงินคืนตามยอดการใช้จ่าย เช่น เมื่อซื้อของที่เข้าร่วมรายการ ก็รับเครดิตเงินคืนไปเลย 10% ของยอดการใช้จ่าย หรือรับเครดิตเงินคืน 2% เมื่อซื้อสินค้าที่อยู่นอกรายการที่เข้าร่วม

ดูเหมือนจะเป็นจำนวนเงินที่ไม่มาก แต่ลองคิดดูว่าใน 1 ปี หากคุณรูดบัตรเครดิตที่ให้สิทธิประโยชน์ Cash Back 1% ของยอดการใช้จ่าย หมายความว่าถ้าทั้งปีเพื่อน ๆ ใช้จ่าย 100,000 บาท จะได้รับเครดิตเงินคืนไปเลยฟรี ๆ 1,000 บาท ซึ่งเงิน 1,000 บาทนี้เอาไปซื้อเสื้อผ้า หรือของที่ชื่นชอบได้อีกหนึ่งรายการเลย

-

Reward

บัตรเครดิตที่เน้น Reward จุดเด่นที่เห็นได้ชัดเลยคือ จะให้คะแนนสะสมสูงมาก เช่น รับแต้มพิเศษ 2 เท่าเมื่อซื้อสินค้าที่เข้าร่วมรายการที่กำหนด ซึ่งแต้มที่ว่าสามารถนำไปใช้แลกของสมมนาคุณ หรือใช้เป็นส่วนลดก็ได้เช่นกัน

และเพื่อน ๆ มักเปรียบเทียบข้อดีระหว่างบัตรเครดิตสไตล์ Reward กับ Cash Back กันเป็นประจำว่าบัตรเครดิตใบแรก ควรเลือกประเภทไหนดี? คำตอบขึ้นอยู่กับไลฟ์สไตล์เป็นหลัก หมายความว่า ถ้าไม่ได้ชอบช้อปปิ้ง ท่องเที่ยว หรือมีกิจกรรมอะไรโดดเด่นเป็นพิเศษ กรณีนี้แนะนำให้สมัครบัตรเครดิตใบแรกแบบ Cash Back เพราะไม่ว่าจะใช้จ่ายกับรายการหมวดใด ก็รับสิทธิ์เครดิตเงินคืนได้เลย ยกเว้นว่าจะรูดบัตรผ่านร้านค้าที่เข้าร่วมรายการ ที่จะให้เครดิตเงินคืนมากเป็นพิเศษ

แต่ถ้าชอบกิน ชอบเที่ยว ไปต่างประเทศเป็นประจำ แนะนำให้สมัครบัตรเครดิตใบแรกแบบ Reward เพราะให้แต้มสะสมสูงมาก เมื่อใช้จ่ายในหมวดที่เกี่ยวข้อง ทำให้สามารถแลกของสมมนาคุณ รวมถึงได้รับสิทธิประโยชน์ต่าง ๆ คุ้มค่ามากขึ้น

-

ผ่อนชำระ 0%

บัตรเครดิตส่วนมากให้สิทธิประโยชน์ผ่อน 0% นานสูงสุด 10 เดือนกับสินค้าที่เข้าร่วมรายการอยู่แล้ว แต่ถ้าใครใช้งานบัตรเครดิตมานาน ๆ คงทราบดีว่าบัตรแต่ละใบมีจำนวนสินค้าที่เข้าร่วมรายการผ่อนชำระไม่เท่ากัน บางบัตรผ่อนชำระสินค้าได้น้อย ในขณะที่บัตรเครดิตของบางสถาบันการเงินผ่อนสินค้าได้เกือบทุกรายการ

ดังนั้นหากเด็กจบใหม่ทำบัตรเครดิตใบแรก แล้วสนใจข้อเสนอผ่อน 0% นาน 10 เดือนก็ควรเลือกบัตรที่เข้าร่วมกับสินค้าได้หลายรายการ เพื่อให้คุณได้ของที่ใช่ และตรงใจคุณมากที่สุด

3. เลือกตามเครือข่ายของบัตร

เครือข่ายการชำระเงินของบัตรเครดิต ก็เป็นปัจจัยหนึ่งที่เพื่อน ๆ ที่กำลังสมัครบัตรเครดิตใบแรก ต้องพิจารณา หากรูดบัตรเครดิตในไทยก็อาจไม่ต้องคิดอะไรมาก เนื่องจากในไทยรับบัตรเครดิตแทบทุกเครือข่าย แต่ในกรณีเดินทางไปต่างประเทศ เครือข่ายของบัตรเครดิตจะสำคัญขึ้นมาทันที เพราะถ้าเครื่องรูดชำระเงินไม่รองรับเครือข่ายนั้น เพื่อนๆ จะใช้งานบัตรเครดิตไม่ได้

ชื่อเครือข่ายของบัตรเครดิตที่เราคุ้นหูเป็นอย่างดี ได้แก่ Mastercard, JCB และ UnionPay โดยจะมีสัญลักษณ์ปรากฏอยู่บนบัตรเครดิตด้วย แต่ละเครือข่ายมีจุดเด่นแตกต่างกันออกไป ดังนี้

-

บัตรเครดิต MasterCard

เครือข่ายบัตรเครดิตจากประเทศสหรัฐอเมริกา รองรับการใช้งานผ่าน 200 ประเทศทั่วโลก ได้รับความนิยมเป็นพิเศษในสหภาพยุโรป ใครวางแผนเดินทาง หรือเรียนต่อในประเทศกลุ่มนี้ แนะนำให้ทำบัตรเครดิตใบแรกเป็น Mastercard เอาไว้ เพราะจะได้สิทธิพิเศษมากมาย เช่น ประกันเดินทาง, บริการคุ้มครองสินค้าออนไลน์ หรือบริการดาต้าโรมมิ่งทั่วโลก

-

บัตรเครดิต JCB

เครือข่ายบัตรเครดิตสัญชาติญี่ปุ่นรองรับการใช้งานกว่า 190 ประเทศทั่วโลก แต่ให้สิทธิประโยชน์เป็นพิเศษกับนักท่องเที่ยวผู้เดินทางมาเยือนญี่ปุ่น เพราะเครือข่าย JCB รองรับการใช้บริการแทบทุกอย่างในแดนซามูไรเลย ไม่ว่าจะเป็นร้านอาหาร, แช่ออนเซ็น ช้อปปิ้งในห้างสรรพสินค้า แถมยังให้สิทธิประโยชน์ต่าง ๆ อย่างบริการเช่ารถยนต์, จองบริการกับร้านค้าในเครือข่าย หรือบริการห้องรับรองในสนามบินอีกด้วย

-

บัตรเครดิต UnionPay

Union Pay คือ เครือข่ายบัตรเครดิตสัญชาติจีน เป็นเครือข่ายน้องใหม่ที่มาแรงมากจนยอดการใช้จ่ายธุรกรรมทั่วโลกแซงหน้า Mastercard ไปแล้ว ซึ่ง UnionPay รองรับการชำระบัตรได้ถึง 181 ประเทศทั่วโลก และให้สิทธิประโยชน์เป็นพิเศษ เช่น รับแต้มเครดิตเงินคืนเพิ่มขึ้นหลายเท่า หากคุณทำธุรกรรมการเงินในประเทศจีน, มาเก๊า, ฮ่องกง, ไต้หวัน

4. เลือกที่มีโปรโมชันตลอดทั้งปี

สถาบันการเงินมักเสนอสิทธิประโยชน์บัตรเครดิตในช่วงแรก เพื่อดึงดูดสมาชิกใหม่ เช่น ให้แต้มเพิ่ม 5 เท่า หรือรับเครดิตเงินคืนมากกว่าปกติ หากใช้จ่ายถึงยอดขั้นต่ำตามที่กำหนดไว้ แต่พอพ้นช่วงโปรโมชันไป ผู้ใช้งานก็มักบ่นอุบว่าทำไมถึงไม่เสนอโปรโมชันใหม่ ๆ ออกมาบ้าง? ปัญหาจะหมดไปหากคุณเลือกสมัครบัตรเครดิตใบแรก ที่เสนอโปรโมชันตลอดทั้งปี

ตัวอย่างของบัตรเครดิตที่เสนอโปรโมชันตลอดทั้งปี เช่น บัตรเครดิตกรุงศรี ที่เสนอโค้ดส่วนลดทุกเดือนกับร้านค้าออนไลน์ที่เข้าร่วมรายการ ทำให้เพื่อน ๆ ซื้อของออนไลน์ในราคาประหยัดมากขึ้น

5. อย่าลืมเช็คค่าธรรมเนียม

ผู้สมัครบัตรเครดิตใบแรกมักพลาดเรื่องค่าธรรมเนียมรายปี ทำให้ถูกเก็บค่าธรรมเนียมไปโดยไม่รู้ตัว ซึ่งบัตรเครดิตแต่ละใบมีข้อกำหนดเรื่องค่าธรรมเนียมแตกต่างกันออกไป เช่น บัตรเครดิตบางใบไม่คิดค่าธรรมเนียมรายปีทำให้ไม่ต้องกังวลเรื่องยอดการใช้จ่าย

ส่วนบัตรอีกประเภทจะคิดค่าธรรมเนียมรายปี เช่น กำหนดยอดใช้จ่ายผ่านบัตรเกิน 100,000 บาทต่อปี ถึงจะยกเว้นค่าธรรมเนียม หากใช้จ่ายไม่ถึงจะถูกคิดค่าธรรมเนียม 10,000 บาท เป็นต้น การใช้บัตรเครดิตในลักษณะนี้จึงต้องคำนวณยอดการใช้จ่ายให้ดีว่าถึงยอดตามที่สถาบันการเงินระบุไว้หรือไม่ มิเช่นนั้นจะถูกคิดค่าธรรมเนียมเอาได้

6. อย่าลืมเปรียบเทียบอัตราดอกเบี้ย

แม้ว่าบัตรเครดิตจะคิดอัตราดอกเบี้ยสูงสุด 16% ต่อปีก็จริง แต่ในช่วงจัดโปรโมชันสถาบันการเงินอาจเสนออัตราดอกเบี้ยในเรทต่ำกว่า 16 % ต่อปีก็ได้ เพื่อดึงดูดให้ First Jobbers มาสมัครบัตรเครดิตใบแรก กับสถาบันการเงินแห่งนั้น

ดังนั้นถ้าใครกำลังรอจังหวะทำบัตรเครดิตใบแรก แนะนำให้คุณไปสมัครในช่วงที่กำลังจัดโปรอยู่พอดี เพราะนอกจากจะได้อัตราดอกเบี้ยที่ต่ำลงในช่วงเวลาหนึ่งแล้ว ยังอาจได้ของขวัญเล็ก ๆ น้อย ๆ ติดไม้ติดมือไปฝากแฟนได้ด้วย

7. อย่าลืมดูข้อจำกัดในการใช้บัตร

ผู้ใช้งานบัตรเครดิตใบแรกอาจไม่ทราบว่า บัตรเครดิตมีข้อจำกัดในการใช้งานอยู่ สมมติว่าเราใช้งานบัตรเครดิตแบบ Cash Back ที่กำหนดเครดิตเงินคืน 15% กับร้านค้าที่เข้าร่วมรายการ แต่ร้านค้านั้นอาจระบุให้คุณต้องซื้อของเกินกว่า 1,000 บาทขึ้นไป ถึงจะรูดซื้อสินค้าเพื่อรับสิทธิ์เครดิตเงินคืนได้

นอกจากจะถูกกำหนดโดยเงื่อนไขของร้านค้าแล้ว ยังมีข้อจำกัดจำนวนเงินคืนที่ได้รับในแต่ละเดือนด้วย เด็กจบใหม่หลายคนเข้าใจว่า ถ้าใช้จ่ายยอดยิ่งเยอะ ยิ่งได้เงินคืน ซึ่งความจริงแล้วไม่ใช่แบบนั้น เพราะบัตรเครดิต Cash Back จะจำกัดยอดเครดิตเงินคืนแตกต่างกันออกไป เช่น กำหนดยอดเครดิตเงินคืนสูงสุด 1,000 บาทต่อเดือน เป็นต้น

ส่วนบัตรเครดิตแบบ Reward ก็มีข้อจำกัดเหมือนกัน เช่น ให้แต้มเฉพาะการซื้อสินค้าหมวดท่องเที่ยว แต่หมวดประกันไม่ให้แต้ม และมีข้อจำกัดเรื่องพอยต์สูงสุดต่อเดือนเช่นกัน

10. บัตรเครดิตใบแรกจากธนาคารกรุงศรี สิทธิประโยชน์เยอะ สมัครง่าย

หากกำลังมองหาบัตรเครดิตใบแรกที่ใช่ ตอบโจทย์ทุกไลฟ์สไตล์ มารู้จักกับบัตรเครดิตจากธนาคารกรุงศรี ที่ให้สิทธิประโยชน์เพียบดังต่อไปนี้

First Jobbers ที่กำลังมองหาบัตรเครดิตใบแรกที่ตอบโจทย์ไลฟ์สไตล์การท่องเที่ยว และการใช้จ่ายบนแอปพลิเคชันไม่ว่าจะเป็น ช้อปปิ้ง, เที่ยว, กิน, ฟังเพลง หรือแม้แต่เติมเกม ไม่ควรพลาดกับบัตรเครดิตกรุงศรีนาวแพลทินัม ที่ให้สิทธิพิเศษได้แก่

- รับเครดิตเงินคืน 5% เมื่อช้อปออนไลน์ทุกเว็บไซต์ ตามเงื่อนไขของบัตรเครดิตกำหนด

- รับพอยต์ 2 เท่าเมื่อใช้จ่ายด้วยบัตรเครดิตที่ร้านอาหารทั่วโลก เพียงทานอาหารครบ 500 บาท จำกัดสูงสุด 300 พอยต์ต่อเดือน

- ไม่คิดค่าธรรมเนียมแรกเข้า และรายปี ไม่ต้องวางแผนบริหารค่าใช้จ่ายรายปีให้ยุ่งยาก

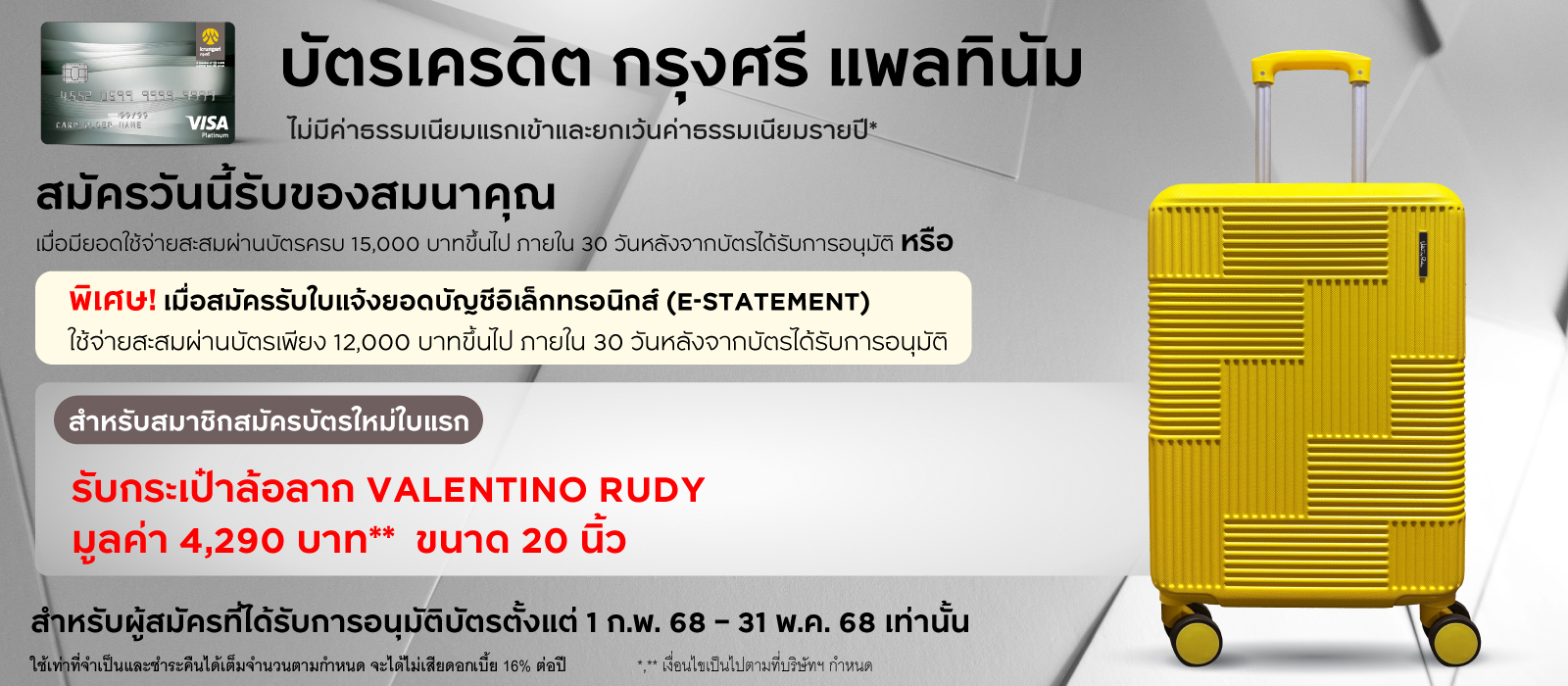

ผู้ขับรถยนต์เดินทางไปต่างจังหวัดเป็นประจำ กำลังมองหาบัตรเครดิตใบแรกที่ตอบโจทย์การวางแผนประหยัดค่าใช้จ่ายเดินทางโดยเฉพาะอย่างยิ่งค่าน้ำมัน ที่ขึ้นเอาขึ้นเอา และมีค่าเบี้ยประกันที่ต้องจ่ายต่อปีด้วย แต่ไม่ต้องห่วงเพราะบัตรเครดิตกรุงศรี แพลทินัม รวบรวมสิทธิประโยชน์เอาไว้ให้คุณอุ่นใจมากขึ้นแล้วดังนี้

- รับเครดิตเงินคืน 1% หากใช้จ่ายด้วยบัตรเครดิตที่สถานีบริการน้ำมันบางจาก ที่ร่วมรายการ ขั้นต่ำ 800 บาท

- รับเครดิตเงินคืนรวมสูงสุด 6,000 บาท เมื่อจ่ายเบี้ยประกันกับทุกบริษัท

- ผ่อน 0% นานสูงสุด 10 เดือน กับค่ารักษาพยาบาลกับโรงพยาบาลชั้นนำที่เข้าร่วมรายการ และรับเครดิตเงินคืนสูงสุด 42,000 บาท

- ผ่อนสินค้า Apple ที่เข้าร่วมรายการ 0% นานสูงสุด 10 เดือน

- วงเงินความคุ้มครองประกันอุบัติเหตุการเดินทางทั้งในและต่างประเทศสูงสุด 6 ล้านบาท

- รับสิทธิประโยชน์ความคุ้มครองกรณีบัตรถูกโจรกรรม หรือสูญหาย สูงสุด 50,000 บาทต่อบัญชีบัตร

สายท่องเที่ยวที่กำลังมองหาบัตรเครดิตใบแรกที่ตอบโจทย์การเดินทางไปต่างประเทศ ต้องไม่พลาดกับบัตรเครดิตกรุงศรี เจซีบี แพลทินัม ที่มอบสิทธิประโยชน์ต่าง ๆ ให้การเดินทางของคุณ Exclusive มากกว่าใคร!

- รับเครดิตเงินคืน 3% เมื่อมียอดใช้จ่ายบัตรเครดิตที่ร้านอาหารทั่วโลกครบทุก 1,000 บาท

- รับเครดิตเงินคืน 1% เมื่อใช้จ่ายด้วยบัตรเครดิตที่ประเทศญี่ปุ่น ฮ่องกง เกาหลีใต้ ไต้หวัน และสิงคโปร์ สำหรับรายการใช้จ่ายครบทุก 4,000 บาท

- บริการ Airport Lounge ณ สนามบินในประเทศญี่ปุ่นและอีก 9 ประเทศที่ร่วมรายการ ตามเงื่อนไขที่กำหนด

- รับส่วนลด 10% กับแบรนด์ร้านอาหารยอดนิยม

- วงเงินความคุ้มครองประกันอุบัติเหตุการเดินทางทั้งในและต่างประเทศสูงสุด 6 ล้านบาท

- รับสิทธิประโยชน์ความคุ้มครองกรณีบัตรถูกโจรกรรม หรือสูญหาย สูงสุด 50,000 บาทต่อบัญชีบัตร

อยากให้เรื่องบ้านเป็นเรื่องง่าย ทำไมไม่ลองสมัครบัตรเครดิตใบแรก ที่ให้สิทธิประโยชน์มากกว่าใครเมื่อต้องช้อปปิ้งในโฮมโปร อย่างบัตรเครดิตโฮมโปรวีซ่า แพลทินัม ที่ขนทั้งแต้มส่วนลด เครดิตเงินคืน มาให้อย่างครบครัน!

- รับส่วนลด 3% เมื่อใช้บัตรเครดิต โฮมโปร วีซ่า แพลทินัม ช้อปที่โฮมโปรทุกสาขา ตามเงื่อนไขที่กำหนด

- รับส่วนลด 13% เมื่อแลกพอยต์เท่ายอดชำระ เริ่มต้นที่ 1,000 พอยต์ สูงสุดไม่เกิน 50,000 พอยต์

- ผ่อนชำระ 0% นานสูงสุด 10 เดือน กับสินค้าที่เข้าร่วมรายการ

- เมื่อรูดเต็มจำนวน และ ผ่อนชำระ ผ่านแอป UCHOOSE ที่โฮมโปรทุกสาขา รับส่วนลดทันที 3%

- รับส่วนลดสูงสุด 5% เมื่อชำระผ่านบัตรกับบริการพิเศษดูแลบ้านคุณโดยเฉพาะกับช่างดีดีหาได้ที่ Home Service by HomePro

- วงเงินความคุ้มครองประกันอุบัติเหตุการเดินทางทั้งในและต่างประเทศสูงสุด 6 ล้านบาท

บัตรเครดิตใบแรกที่เอาใจสายวางแผนการเงินเพื่อชีวิตในอนาคต สำหรับเกษียณอย่างยั่งยืนต้องไม่พลาดกับบัตรเครดิต เอไอเอ วีซ่า แพลทินัม ที่เหมาะกับผู้ซื้อผลิตภัณฑ์ประกันจาก AIA อยู่แล้ว เพราะมาพร้อมกับเครดิตเงินคืน และให้พอยต์พิเศษเพียบ!

- รับเครดิตเงินคืนสูงสุด 2,000 บาทเมื่อชำระค่าเบี้ยประกันภัยของเอไอเอ ทั้งเบี้ยประกันปีแรก และเบี้ยต่ออายุ ทุก 10,000 บาท

- รับพอยต์พิเศษ แบบไม่จำกัดจำนวน จากยอดชำระค่าเบี้ยประกันภัยของเอไอเอ ในปีถัดไป ตามเงื่อนไขที่กำหนด

- แบ่งจ่าย 0% นาน 7 เดือน ค่าเบี้ยประกันภัยเอไอเอ ปีแรก เมื่อชำระเบี้ยประกันปีแรกตั้งแต่ 3,500 บาทขึ้นไป

- รับส่วนลดค่ารักษาพยาบาล แพ็คเกจตรวจสุขภาพ และแลกพอยต์รับเครดิตเงินคืน กับโรงพยาบาลชั้นนำ และคลินิกสุขภาพที่ร่วมรายการ

- ผ่อนชำระค่ารักษาพยาบาล IPD และOPD ดอกเบี้ย 0% นานสูงสุด 10 เดือน กับโรงพยาบาลชั้นนำที่เข้าร่วมรายการ

- รับเครดิตเงินคืนรวมสูงสุด 24% เมื่อช้อป Boots และ Watsons 500 บาทขึ้นไป

- วงเงินความคุ้มครองประกันอุบัติเหตุการเดินทางทั้งในและต่างประเทศสูงสุด 6 ล้านบาท

- รับสิทธิประโยชน์ความคุ้มครองกรณีบัตรถูกโจรกรรม หรือสูญหาย สูงสุด 50,000 บาทต่อบัญชีบัตร

- รับเครดิตเงินคืนรวมสูงสุด 300 บาท เมื่อสมัครบริการ ชำระค่าเบี้ยประกันของ AIA แบบหักบัญชีบัตรเครดิตอัตโนมัติ

สำหรับเพื่อน ๆ ที่ทำงานในบริษัทเครือทีซีซีกรุ๊ป กำลังมองหาบัตรเครดิตใบแรก ที่ให้การเดินทางต่างประเทศราบรื่น เราขอแนะนำบัตรเครดิตใบนี้เลย โดยให้สิทธิประโยชน์ได้แก่

- รับส่วนลดจากร้านอาหาร โรงแรมห้องพัก หรือแผนประกันชีวิต ภายใต้เครือ TCC Group

- บริการห้องรับรอง Royal Silk Lounge จำนวน 2 ครั้งต่อปีปฏิทิน (สำหรับกลุ่มแฟมิลี่ และกลุ่มผู้บริหาร) ตามเงื่อนไขที่กำหนด

- รับเครดิตเงินคืนทันที 2% เมื่อใช้จ่ายด้วยบัตรเครดิตที่สถานีบริการน้ำมันบางจาก ที่ร่วมรายการ

- รับส่วนลด 15% เมื่อซื้อหนังสือจากร้านเอเชียบุ๊คส์

- เมื่อใช้จ่ายผ่านบัตรครบทุก 25 บาท รับคะแนน "กรุงศรี โบนัส" ทันที 1 คะแนน

- วงเงินความคุ้มครองประกันอุบัติเหตุการเดินทางทั้งในและต่างประเทศสูงสุด 10 ล้านบาท

บัตรเครดิตใบแรกที่ใช่ ตรงใจไลฟ์สไตล์สาว ๆ แบบจัดหนักจัดเต็มไม่ว่าจะช้อปเสื้อผ้า เครื่องแต่งหน้า เสริมความงาม ฯลฯ ต้องไม่พลาดกับบัตรเครดิตกรุงศรีเลดี้ ไทเทเนี่ยม ที่รวบรวมสิทธิพิเศษให้ชีวิตสาวออฟฟิศยุคใหม่เป็นเรื่องง่าย

- รับเครดิตเงินคืน 7% สูงสุด เมื่อใช้บัตรเครดิตกรุงศรี เลดี้ไทเทเนี่ยม ครบทุก 2,000 บาท กับแบรนด์ชั้นนำ

- ผ่อนชำระ 0% นาน 4 เดือน ในหมวด แฟชั่น แบรนด์เนม เครื่องสำอาง ผลิตภัณฑ์และคลินิกเสริมความงาม สปา ขั้นต่ำ 1,000 บาท

- วงเงินความคุ้มครองประกันอุบัติเหตุการเดินทางทั้งในและต่างประเทศสูงสุด 6 ล้านบาท

- รับแต้ม Reward ทุกการใช้จ่ายผ่านแอปพลิเคชัน UCHOOSE

สาวกผีแดง อยากบินลัดฟ้าไปชมการแข่งขันแมทช์สุดพิเศษที่โอล์ด แทรฟฟอร์ด ต้องไม่พลาดกับการสมัครบัตรเครดิตใบแรกอย่างแมนเชสเตอร์ ยูไนเต็ด วีซ่าแพลทินัม ที่ขนสิทธิประโยชน์ชนิดที่เรียกว่าเอาใจเด็กผีแบบสุด ๆ

- รับส่วนลด 10% เมื่อซื้อสินค้าในร้าน Megastore สนามโอล์ด แทรฟฟอร์ด

- รับคะแนน Red Reward 2 เท่า วันที่แมนยูฯ ลงแข่งฟุตบอลถ้วยยุโรป หรือ พรีเมียร์ลีก

- รับคะแนน Red Reward เพิ่มเป็น 4 เท่า วันที่แมนยูฯ ชนะการแข่งขันพรีเมียร์ลีก หรือ ฟุตบอลถ้วยยุโรป

- รับคะแนน Red Reward เพิ่มเป็น 8 เท่า วันที่แมนยูฯ ชนะคู่แข่งนัดพิเศษ

- รับส่วนลด 10 % เมื่อซื้ออาหารและเครื่องดื่มในสนามโอล์ด แทรฟฟอร์ด

- รับส่วนลด 20% เมื่อเยี่ยมชม Museum Tour สนามโอล์ดแทรฟฟอร์ด

- วงเงินความคุ้มครองประกันอุบัติเหตุการเดินทางทั้งในและต่างประเทศสูงสุด 6 ล้านบาท

- รับสิทธิประโยชน์ความคุ้มครองกรณีบัตรถูกโจรกรรม หรือสูญหาย สูงสุด 50,000 บาทต่อบัญชีบัตร

ขาช็อปห้างสยาม ทาคาชิมายะทั้งไทย และเทศฟังทางนี้! ถ้าอยากทำบัตรเครดิตใบแรก แล้วได้แต้มซื้อของได้มากกว่าใคร สยาม ทาคาชิมายะวีซ่า ได้ขนสิทธิประโยชน์ทั้งส่วนลด และเครดิตเงินคืนไว้ให้คุณมากมายแล้ว ดังนี้

- รับส่วนลดพิเศษสูงสุด 5% จากสินค้าแบรนด์ชั้นนำที่ร่วมรายการ ที่ห้างสรรพสินค้าสยาม ทาคาชิมายะในประเทศไทยและต่างประเทศ ตามเงื่อนไขที่กำหนด

- รับคะแนนสะสม Siam Takashimaya Point สูงสุด 3 เท่า เมื่อใช้จ่ายผ่านบัตรครบทุก 25 บาท

- แลกรับส่วนลด 100 บาทที่ห้างสยาม ทาคาชิมายะ เมื่อใช้คะแนนสะสม 800 คะแนน

- รับแต้ม Reward ทุกการใช้จ่ายผ่านแอปพลิเคชัน U choose

- รับสิทธิประโยชน์ความคุ้มครองกรณีบัตรถูกโจรกรรม หรือสูญหาย สูงสุด 50,000 บาทต่อบัญชีบัตร

- วงเงินความคุ้มครองประกันอุบัติเหตุการเดินทางทั้งในและต่างประเทศสูงสุด 6 ล้านบาท

บัตรเครดิตสยามทาคาชิมายะ เจซีบี เป็นบัตรเครดิตที่ให้สิทธิพิเศษคล้ายกับบัตรเครดิตสยาม ทาคาชิมายะ วีซ่าเลย ต่างกันที่ “คะแนนสะสม” ซึ่งทาคาชิมายาะเจซีบี จะให้คะแนนสะสม Siam Takashimaya Point สูงสุด 10 เท่า ในขณะที่ทายาชิยามะ วีซ่าจะให้คะแนนสะสม 3 เท่า

ข้อดีของการสมัครบัตรเครดิต

หลังจากรู้จักกับ 10 บัตรเครดิตใบแรกจากธนาคารกรุงศรีไปแล้วมาดูถึงข้อดีของการสมัครบัตรเครดิตกันได้เลย

1. ซื้อของได้ในราคาประหยัดมากกว่าใคร

บัตรเครดิตให้สิทธิประโยชน์มากมาย ไม่ว่าจะเป็นเครดิตเงินคืน, รับแต้ม Reward หรือแม้แต่ลดราคาสินค้าที่เข้าร่วมรายการ ทำให้เพื่อน ๆ ซื้อของได้ในราคาที่ถูกลงกว่าปกติ และหลายคนสะสมแต้มบัตรเครดิตมาเป็นเวลานาน เมื่อซื้อบ้านใหม่ แทบไม่ต้องควักเงินซื้อเฟอร์นิเจอร์เลย เพราะใช้แต้มบัตรเครดิตแลกเพียงอย่างเดียว

2. วางแผนการเงินได้ดียิ่งขึ้น

เพื่อน ๆ ผู้ทำงานเป็นครั้งแรก และต้องการซื้อของหลักหมื่นอย่างโน้ตบุ๊ค หรือสมาร์ตโฟนเครื่องใหม่ เพื่อช่วยในการทำงาน หลายคนคงไม่มีเงินสดกันใช่หรือไม่? แต่ข้อเสนอผ่อน 0% นานสูงสุด 10 เดือนของบัตรเครดิต จะทำให้การซื้อของราคาแพงเหล่านี้เป็นเรื่องง่าย เพราะแทนที่จะจ่ายเงินสดไปเลยครั้งเดียว ก็สามารถผ่อนไปก่อน แล้วค่อยมาชำระคืนภายหลัง

3. เดินทางไปต่างประเทศ ใช้จ่ายง่าย สะดวก รวดเร็ว

บัตรเครดิตมีประโยชน์อย่างมากเวลาเดินทางไปต่างประเทศ เพราะเวลาใช้จ่ายซื้อสินค้า เราคงไม่สะดวกกดเงินสดออกมาจ่ายได้ตลอดเวลา ไหนจะโดนเรื่องค่าเงิน และร้านแลกเงินก็ไม่ได้หากันง่าย ๆ ด้วย ทำให้การรูดบัตรเครดิตสะดวกสบายกว่า และต่อให้บัตรเครดิตหาย ก็แจ้งอายัดบัตรเครดิตได้ทันที

หวังว่าเพื่อน ๆ คงได้ไอเดียว่าควรเลือกบัตรเครดิตใบแรกอย่างไรให้ตรงใจมากที่สุด รวมไปถึงรู้วิธีการสมัครบัตรเครดิตใบแรกแล้ว และเมื่อได้เป็นเจ้าของบัตรเครดิตแล้ว ก่อนรูดบัตร ควรคิดก่อนใช้นะค เพราะอัตราดอกเบี้ยบัตรเครดิตสูงถึงร้อยละ 16% ต่อปี และไม่ชำระขั้นต่ำ หากมีวินัยใช้จ่ายอย่างระมัดระวัง บัตรเครดิตก็ให้ประโยชน์มากกว่าที่ทุกคนคิด เพราะให้ทั้ง Cash Back, แลกของสมมนาคุณ และ Gift Voucher ต่าง ๆ ที่รวมกันแล้วประหยัดค่าใช้จ่ายไปได้ไม่น้อยเลย

และหากใครที่สนใจบัตรเครดิตที่มีสิทธิประโยชน์ที่ครอบคลุม สามารถรองรับได้ทุกไลฟ์สไตล์ มีโปรโมชันสุดคุ้มในร้านค้าและบริการ รวมถึงห้างสรรพสินค้าชั้นนำ ก็สามารถศึกษาข้อมูลเพิ่มเติมของบัตรเครดิต ธนาคารกรุงศรีได้ที่ https://www.krungsricard.com/th/Product